炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

2.选择可靠的杠杆炒股平台:选择一个可靠的杠杆炒股平台是非常重要的。投资者应该选择具有良好声誉和监管的平台,以确保资金的安全性和合规性。

来源:证券之星

在欧洲杯和奥运会等赛事加持下,重庆啤酒(600132.SH)今年上半年加大了渠道端的投放,但未换来高速的成长。重庆啤酒今年上半年营收、归属净利润同比增速均不到5%,较前两年同期增速明显放缓。

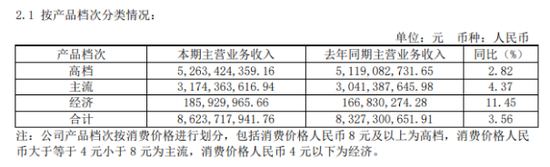

证券之星注意到,在被丹麦嘉士伯集团收购后,高端化成为重庆啤酒的发展战略。从收入占比上看,高档产品成为重庆啤酒的支柱。随着国内多啤酒品牌不断深耕高端市场,行业竞争加剧下,重庆啤酒的高端产品规模被蚕食。今年上半年重庆啤酒的高档产品收入同比微增不到3%,增速远不及其主流和经济产品。

财报披露次日(8月15日),重庆啤酒股价同样表现疲软,当日收跌2.09%。8月16日股价进一步下探,截至午间收盘,重庆啤酒股价为57.12元/股,跌幅为3.81%。

对于重庆啤酒而言,当前最难的是与联营子公司重庆嘉威啤酒有限公司(以下简称“重庆嘉威”)关于“山城啤酒”之间的矛盾,根源是高端化与经济产品之间难以平衡的具象化体现。

01. 营利增速放缓

从国家统计局数据看,今年上半年啤酒行业的表现略逊于往年。2024年1-6月,中国规模以上企业累计啤酒产量1908.8万千升,同比增长0.1%,但从3月起,啤酒产量持续在下降,其中4月份规模以上企业啤酒产量更是下降4.5%。而今年上半年,重庆啤酒实现啤酒销量178.38万千升,比上年同期172.68万千升增长3.3%,好于行业表现。

财务数据显示,重庆啤酒今年上半年实现营业收入88.61亿元,比上年同期的85.05亿元增长4.18%;归属净利润9.01亿元,比上年同期的8.65亿元增长4.19%;扣非后净利润8.88亿元,比上年同期的8.54亿元增长3.91%。

无论是销量、收入还是归属净利润方面,重庆啤酒今年上半年均保持了增长,而这只是表象。

根据可查询数据,2022年上半年、2023年上半年重庆啤酒的营收增速分别为11.16%、7.17%,前述两个报告期内归属净利润增速分别为16.93%、18.89%。足以可见,今年上半年重庆啤酒营利增速均较两年前明显放缓。

证券之星发现,若从今年第二季度单季度来看,重庆啤酒营收仅同比增长1.54%,不及Q1营收7.16%的增速;第二季度归母净利润为4.49亿元,同比下降5.99%,环比下降0.57%。

对此,重庆啤酒方面回应称,这主要与两方面因素有关:一方面,公司佛山工厂投产之后,带来了折旧费用增加,这也导致了公司的成本增加。根据公司半年报,佛山工厂8月开始商业化生产,能够有效缓解华南区域产能不足的问题。另一方面,第二季度和第三季度是啤酒的消费旺季,加上今年有欧洲杯和奥运会等赛事,因此重庆啤酒提前进行布局,加大了渠道端的投放。今年上半年,重庆啤酒销售费用同比增加9.2%至13.49亿元。

重庆啤酒总裁李志刚在接受媒体采访时提到,今年外部环境压力较大,再加上华南、西部等地区雨水天气较多,影响到了公司啤酒现饮渠道销售,但公司非现饮渠道的增长,一定程度也对冲了不利影响。

除了重庆啤酒外,百威亚太(01876.HK)近期发布的财报也显示,由于2024年第二季度,该公司在中国的核心区域市场福建省和广东省遭遇降雨,导致中国市场单季销量下降10.3%,收入减少了15.2%,每百升收入下降了5.4%。

重庆啤酒曾提出2024年营收中到高个位数增长的目标。公司在中报中指出:“受到与啤酒需求相关的消费场景复苏乏力以及极端天气的影响,公司可能无法达到年初的营收预期。”

02. 支柱业务仅个位数增长

啤酒行业前五的品牌包括华润啤酒、青岛啤酒、百威亚太、嘉士伯中国及燕京啤酒五大巨头,也被称为“中国啤酒T5”。

一位行业人士表示,自2016年起,啤酒企业通过内部结构升级等推动啤酒价格逐渐从2元时代向4元至8元主流价格带的升级。重庆啤酒是丹麦嘉士伯集团在中国的运营平台。在被丹麦嘉士伯集团收购后,高端化成为重庆啤酒的发展战略。

今年的中报里,重庆啤酒也频频提及高端化。重庆啤酒按价格将产品分为三档,8元及以上为高档,4元至8元为主流,4元以下为经济。乌苏、嘉士伯、1664是高档产品主要代表,乐堡、重庆、大理属于主流产品,山城、天目湖为经济产品的代表。

今年上半年,重庆啤酒来自高档产品的营收达52.63亿元,同比增长2.82%;主流产品营收31.74亿元,同比增长4.37%;经济产品营收1.86亿元,同比增长11.45%。高档产品作为收入主力,增速远不及主流和经济产品。拉长时间看,2021-2023年,重庆啤酒的高档产品收入增速从43.47%骤降至5.18%。

行业人士认为,中国啤酒市场呈现出非常明显的“本土啤酒向上、外资啤酒向下”趋势。“随着国内消费理性的回归,消费视野的不断扩大,特别是年轻一代消费者对于啤酒消费的品质化与个性化需求不断高涨,嘉士伯等国际高端啤酒的号召力正在淡化。华润啤酒、青岛啤酒、燕京啤酒等国内啤酒品牌也在高端市场精耕多年,依靠自身的渠道与品质优势开始不断发力,逐渐蚕食了嘉士伯的高端啤酒市场”,该人士如是说。

李志刚此前在“2024中国啤酒T5峰会”上表示,啤酒行业的高端化仍是必然趋势,也仍有空间。在他看来,重庆啤酒旗下国际品牌、本土品牌都在高端化进程中,高端化是啤酒行业不变的旋律。

不过,中国的啤酒市场已经完成规模扩张与技术升级,高端化不只是提价,而是要与提升产品品质同步推进,满足消费者对高品质啤酒的需求。

03. 与重庆嘉威“反目”

除了自身的业务情况,重庆啤酒“后院起火”的事态更引得市场关注。

8月2日,重庆嘉威在其官方微信公众号发布了一则关于拯救“山城”啤酒品牌的声明,将其与重庆啤酒、嘉士伯之间的矛盾彻底公开化。

据公开资料,山城啤酒已有66年历史。重庆嘉威由钰鑫集团持股60.3107%并控制,重庆啤酒控股子公司嘉士伯重庆啤酒公司持有该公司33%股权,嘉士伯为重庆啤酒控股股东。从重庆嘉威的声明中可以看出,三方之间矛盾焦点已从单纯的品牌发展、各方利益,升级到了一个民族品牌存亡的高度。

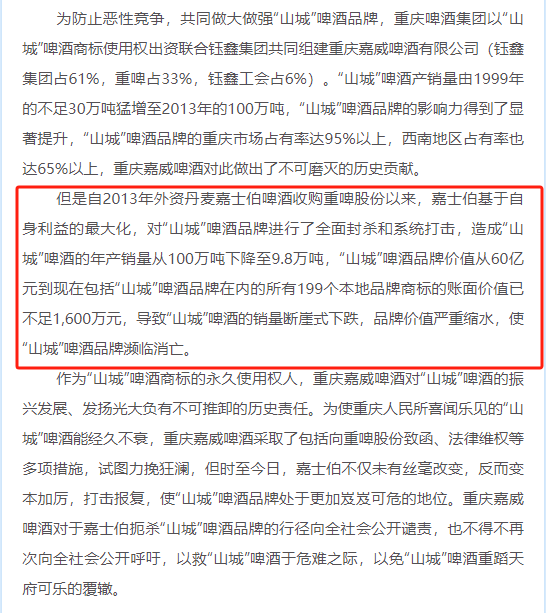

重庆嘉威在文中称,自2013年外资丹麦嘉士伯啤酒收购重庆啤酒以来,嘉士伯基于自身利益的最大化,对“山城”啤酒品牌进行了全面封杀和系统打击,造成“山城”啤酒的年产销量和品牌价值大幅下降,“使‘山城’啤酒品牌濒临消亡。”

据重庆嘉威的公开声明,山城啤酒曾在重庆市场占有率达95%以上,在西南地区占有率也达到65%以上。

在重庆嘉威的描述中,“山城”啤酒产销量由1999年的不足30万吨猛增至2013年的100万吨,又从100万吨下降至如今的9.8万吨。同时,“重庆嘉威对嘉士伯控制下的重庆啤酒恶意扼杀、消亡‘山城’啤酒品牌的行为,表达强烈的抗议与反对!”

随后,8月3日、6日、12日,重庆嘉威又多次发文,对外传递“重庆啤酒通过低端化、边缘化进而达到扼杀‘山城’品牌的目的,消灭其潜在的竞争对手重庆嘉威”等信息。

对于重庆嘉威发布的声明,重庆啤酒反驳称“文章内容严重不实”。重庆啤酒方面回应称:“公司拥有‘山城’品牌的所有权。重庆嘉威仅通过其与公司的包销协议为公司代工生产‘山城’等品牌啤酒,仅是公司的代加工厂之一。”

在重庆啤酒的回应中,其表示自1958年创立起,公司就同时运营着“重庆”和“山城”两大品牌;2020年,公司与嘉士伯完成重大资产重组,进一步扩大了销售网络,使得“重庆”品牌得以走向全国,市场反馈良好;同时,“山城”品牌也实现了健康增长,在行业整体下降5.6%的背景下,2023年的销量较2019年增长了16%。

根据重庆啤酒2023年年报显示,“山城”啤酒及其他经济型啤酒合计年销量已降至10万吨以下。该公司此前公告显示,2013年,“山城”啤酒的销量为99.43万吨。2019年的销量为11.56万吨,下降了88.37%。这也是重庆啤酒最后一次公开“山城”啤酒的产销情况。

2024年上半年,重庆啤酒实际包销山城品牌、重庆品牌和乐堡品牌啤酒合计7.19万千升,不含税金额2.99亿元,嘉威啤酒应承担销售费用共计1078.08万元。2023年上半年,这三个品牌被重庆啤酒实际包销的7.41万千升,不含税金额3亿元。

证券之星注意到,不止是“隔空喊话”,重庆啤酒和重庆嘉威已经对簿公堂。重庆啤酒8月3日发布的进展显示:重庆嘉威就其与公司的合同纠纷,于2023年10月11日向重庆五中院提交《民事起诉状》。本案案件于2024年8月1日开庭,公司当庭提交《民事反诉状》。

关于重庆啤酒这场“内斗”走向,证券之星将持续关注。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 股票配资策略平台